Какие категории граждан освобождаются от уплаты транспортного налога

Содержание:

- 1 Что такое транспортный налог и кто его обязан платить

- 2 Льготы пенсионерам по транспортному налогу

- 3 Транспортный налог на машину пенсионерам разбираемся со льготами

- 4 Суть необходимости оплаты транспортного налога

- 5 Платят ли пенсионеры налог на транспорт порядок и сроки

- 6 Базовые ставки

- 7 Как оплатить дорожный сбор

- 8 Общий порядок расчета суммы транспортного налога и его ставка

- 9 Региональные льготы

Что такое транспортный налог и кто его обязан платить

Транспортный налог является региональным видом налогов, поэтому важно отметить два основных момента:

- он устанавливается Налоговым Кодексом РФ (глава 28);

- действует на территории субъектов РФ на основании регионального законодательства;

- размер ставки утверждается отдельными законами каждым из субъектов РФ в пределах, установленных НК.

В связи с вышесказанным стоит отметить, что величина транспортного налога неодинакова на территории различных субъектов РФ, как и льготы, предоставляемые при его уплате.

В соответствии со статьей 357 НК РФ налогоплательщиками рассматриваемого налога являются лица, владеющие транспортным средством (ТС), зарегистрированном в установленном порядке. К таким устройствам, предназначенным для различных видов перевозок, относятся:

- автомобили:

- легковые;

- грузовые;

- мотоциклы, мотороллеры;

- снегоходы;

- яхты;

- гидроциклы;

- самолеты, вертолеты.

При наличии нескольких ТС налоговая база определяется по каждому из них отдельно. Существуют и такие транспортные средства, которые не подлежат налогообложению, например, обычные лодки или с мотором до 5 лошадиных сил. Подробный список представлен в п. 2 ст. 358 НК РФ.

Важным уточнением является следующее обстоятельство — граждане, владеющие транспортным средством по доверенности, также признаются плательщиками налога, а по истечении срока доверенности — гражданин, на имя которого зарегистрировано данное ТС.

Сведения обо всех владельцах транспорта в налоговую службу направляют органы, осуществляющие регистрацию этих средств.

Налоговые ставки в 2019 году

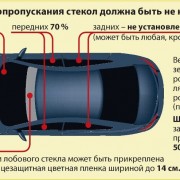

Ставки по транспортному налогу устанавливаются в зависимости от нескольких параметров, учитываемых по каждому виду ТС:

- мощность двигателя из расчета на одну лошадиную силу (ЛС);

- тяга реактивного двигателя в расчете на один килограмм силы тяги;

- валовая вместимость ТС:

- в отношении несамоходных водных ТС — в расчете на одну регистровую тонну;

- в отношении других водных, а также воздушных средств — в расчете на единицу ТС.

Размер налога зависит от налогооблагаемой базы и ставки самого налога. Расчет производится из количества календарных месяцев, в течение которых гражданин являлся владельцем данного средства.

Базовые ставки устанавливаются Налоговым Кодексом, однако в соответствии с п. 2 ст. 361 НК РФ их размер может быть уменьшен (или увеличен) региональными законами, но не больше, чем в 10 раз. Однако существует и исключение относительно легковых автомобилей, имеющих до 150 ЛС, размер установленных ставок по ним не может быть уменьшен законодательными актами субъектов РФ.

С базовыми ставками, утвержденными НК РФ и действующими в 2019 году можно ознакомиться на основании п. 1 ст. 361 Налогового Кодекса. Например, для автомобилей с различной мощностью двигателя эта ставка будет выглядеть следующим образом:

- до 100 ЛС — 2,5 рубля;

- от 100 до 150 ЛС — 3,5 рубля;

- от 150 до 200 ЛС — 5 рублей.

Среди транспортных средств, облагаемых высокими ставками можно выделить яхты с мощностью двигателя более 100 ЛС (40 рублей), гидроциклы похожей мощности (50 рублей). Среди автомобильных средств можно выделить автобусы мощностью более 200 ЛС (10 рублей) и грузовые авто, имеющие более 250 ЛС (8,5 рублей).

Льготы пенсионерам по транспортному налогу

Налоговый кодекс России не выделяет пенсионеров как отдельную льготную категорию граждан в отношении транспортного налога — определением размера налоговых ставок, льготных категорий граждан и размеров предоставляемых скидок занимаются органы власти субъектов федерации. Поэтому НК РФ содержит положения только о предоставляемых федеральных льготах, которые касаются не конкретно пенсионеров, а всех граждан РФ.

Федеральные льготы предусматривают освобождение от уплаты налоговых платежей на транспорт в следующих случаях:

- если средство передвижения не относится к налогооблагаемым видам ТС (например, сельхоз. техника) согласно ст. 358 НК РФ

- если транспорт имеет разрешенную максимальную массу более 12 тонн и зарегистрировано в реестре ТС системы взимания платы (Платон) согласно ст. 361.1 НК РФ (с 1 января 2019 года этот пункт утрачивает силу).

Региональные льготы регулируется законами субъектов РФ. Их предоставление для определенных категорий граждан может осуществляться в виде полного или частичного освобождения от налогообложения.

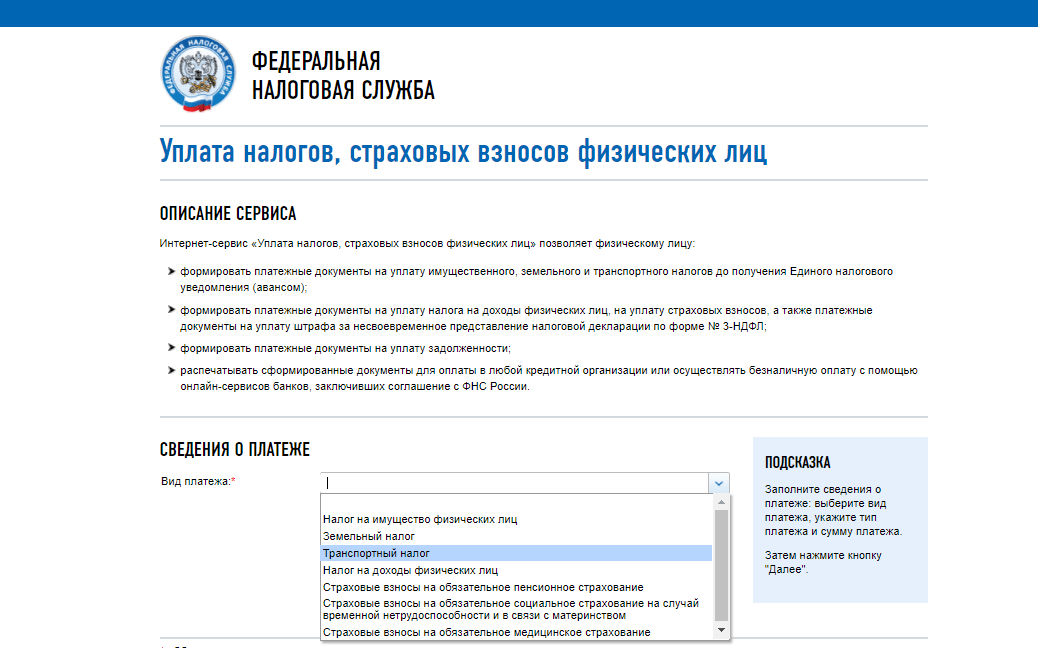

Уточнить, относится ли пенсионер к льготной категории граждан по налоговым платежам по ТС в конкретном регионе, можно в отделении ФНС или с помощью электронного сервиса «Справочная информация о ставках и льготах по имущественным налогам» на официальном сайте ФНС. Для этого необходимо указать вид налога «транспортный», налоговый период и выбрать субъект РФ.

Стоит отметить, что в разных налоговых периодах перечень льготных категорий, а также размер предоставляемой льготы может отличаться. Поэтому предоставляемые льготы в 2019 году могут отличаться от ранее предоставляемых — эту информацию тоже нужно уточнять в ФНС.

Льготы пенсионерам на транспортный налог в 2019 году

В разных субъектах РФ льготы для пенсионеров по транспортному налогу отличаются. В некоторых регионах при наличии статуса пенсионера они не предоставляются, но предусматриваются другие основания для их получения, которыми могут воспользоваться все граждане, включая пенсионеров.

Для сравнения приведем несколько регионов, предоставляющих в 2019 году льготы по транспортному налогообложению:

- В Москве пенсионеры не выделяются как льготная категория граждан, но можно не платить налог на одно ТС с мощностью до 200 л.с., если гражданин относится к следующим категориям:

- ветераны и инвалиды ВОВ;

- Герои Советского Союза, РФ, лица, награжденные орденом Славы трех степеней;

- ветераны и инвалиды боевых действий;

- инвалиды I и II групп;

- граждане, владеющие легковыми автомобилями мощностью до 70 л.с.

- В Санкт-Петербурге действует льгота в виде отмены платежей пенсионерам за один автомобиль производства СССР или РФ с мощностью двигателя до 150 л.с.

- В Краснодарском крае пенсионеры имеют право на 50% скидку на одно ТС:

- по легковым автомобилям до 150 л.с.;

- моторным лодкам до 20 л.с.;

- мотоциклам и мотороллерам до 35 л.с.

- В Тульской области пенсионерам предоставляется льгота в виде 50% скидки на один легковой автомобиль до 150 л.с. и один мотоцикл или мотороллер до 20 л.с.

Как оформить льготу?

Если пенсионер относится к категориям, которым субъекты РФ предоставляют льготы по транспортному налогу, то получить ее он может путем подачи заявления установленной формы в налоговой орган любым удобным способом:

- почтовым отправлением;

- в результате личного обращения в отделение ФНС;

- через МФЦ, который отказывает соответствующие услуги;

- через личный кабинет на официальном сайте ФНС.

К заявлению необходимо будет приложить документы, подтверждающие право пенсионера на получение льготы (например, пенсионное удостоверение, удостоверение Героя РФ или Советского Союза, справку об установлении инвалидности и т.п.).

Если в заявлении будет указано, что льгота будет использоваться в ограниченный период времени, то для повторного ее назначения после окончания этого периода необходимо будет повторно обращаться в ФНС. Если основания получения льготы остаются прежними, то повторная подача подтверждающих документов не потребуется.

Транспортный налог на машину пенсионерам разбираемся со льготами

Мы уже выяснили, что данный вид налогообложения является региональным, потому более подробная информация может быть озвучена только на местах, то есть в муниципальных органах выбранного региона. Эти скидки и льготы на оплату налога такого типа являются заявительскими, то есть никто и ничего не принесет вам на блюдечке с голубой каемочкой, как только вы выйдете на пенсию, вовсе нет.

Для получения льготы потребуется собрать пакет бумаг и подать их в отделение НС, где они будут пристально рассмотрены. Решение основывается на региональном законодательстве. Давайте рассмотрим несколько примеров, как пенсионеры платят транспортный налог в различных областях нашей огромной и прекрасной Родины.

100% от базовой ставки

В первую очередь хочется сказать о столице, то есть Москве и области, а также Санкт-Петербурге. Тут пенсионеры имеют право получить стопроцентную скидку, то есть не платить этот вид налога совершенно, но для этого нужно соответствовать определенным условиям и требованиям. Так кому же положена льгота в Москве и Московской области?

- Кавалеры орденов Герой Советского Союза, герой России, а также ордена Славы, любой из трех степеней.

- Инвалиды, а также ветераны любых государственных боевых действий по защите рубежей родной страны.

- Ветераны, а также инвалиды ВОВ.

- Пенсионеры, являющиеся инвалидами первой или второй группы.

- Жертвы фашистского режима.

- Один из родителей или же опекунов в многодетных семьях.

- Люди, производившие ликвидацию техногенных или радиационных катастроф и аварий, а также пострадавшие от их воздействия.

- Опекуны недееспособного инвалида.

Скидки на выплату транспортного налога имеют место не только в столице, но также в Крыму, Астраханской, Ростовской, Курской и Белгородской областях, Красноярском крае и многих иных регионах. Существуют определенные ограничения, к примеру, мощность авто не должна превышать ста лошадиных сил и он должен быть произведен в России. Что же касаемо лодки, то ее мощность не должна превышать мощности в тридцать «лошадок», чтобы не облагаться налогом на транспорт.

Отдельно стоит озвучить выплату транспортного налога пенсионерами в республике Башкортостан. Тут полностью освобождены от него участники и ветераны ВОВ, космонавты, Герои ВОВ и России, Герои социалистического труда и ветераны труда РФ, полные кавалеры ордена Славы и Трудовой Славы, инвалиды первой, второй и третьей группы, УБД и многие другие категории пенсионеров.

70-75% от стандартной ставки

Существуют также регионы, где скидка на оплату транспортного налога составляет около семидесяти или же семидесяти пяти процентов, от обычной, стандартной ставки:

- В Курганская области, при условии мощности ТС не более сотни лошадиных сил.

- В Кирове и области пенсионеры, имеющие статус инвалидов первой, второй или третьей групп, могут оплачивать такой налог в размере всего 20-30% от общей ставки. Тут же ветераны и инвалиды ВОВ имеют стопроцентную скидку на транспортный налог.

Скидка в 50%

На 2017 год существует также целый ряд регионов, где ставка по налогу на транспорт для пенсионеров составляет всего пятьдесят процентов от положенной суммы. Тут больше нюансов, которые следует узнавать в региональных отделениях ИФНС.

- В Челябинске и области ветераны ВОВ полностью освобождены от уплаты ТН, а вот обычные пенсионеры могут получить скидку в половину, при условии, что авто имеет мощность не более 140 лошадиных сил, а мотоцикл – 36 «лошадок».

- В Самаре и Нижнем Новгороде льгота имеет силу только для ТС, мощностью до 110 лошадиных сил отечественного производства.

- В Адыгее, Краснодарском крае и Костромской области такая скидка актуальна для всех категорий льготников.

Важно

В нынешнее время в Государственной Думе постоянно ведутся ожесточенные споры о целесообразности транспортного налога для пенсионеров. Бывший вице-премьер РФ Аркадий Дворкович неоднократно высказывался в пользу отмены транспортного налога на всей территории страны, однако статус закона эта инициатива партии «Свободная Россия» так и не приобрела, а как будет дальше, мы вскоре сами увидим.

Суть необходимости оплаты транспортного налога

Определенные категории движимого имущества, принадлежащие гражданам Российской Федерации, являются облагаемыми налогом. В связи с этим в процессе обладания ими возникает обязательство перечисления определенной суммы средств. Как правило, периодичность такого действия составляет 1 год и до определенного установленного Налоговым кодексом и отдельными НПА срока необходимо осуществить оплату. В случае отсутствия действий по выполнению такого рода обязательства гражданин может быть привлечен к ответственности. Таким образом увеличивается та сумма, что он должен заплатить, на размер пени или штрафной санкции.

Общие возникающие обязательства граждан относительно перечисления денег за транспортные средства регламентируется статьей 28 Налогового Кодекса РФ, но при этом величина необходимой к оплате суммы может быть прописана отдельно.

В общем на Федеральном уровне не прописано никаких законов или отдельных постановлений, которые бы полностью освобождали лиц пенсионного возраста, вышедших на заслуженный отдых, от оплаты Транспортного налога.

Несмотря на это отдельные регионы и города все-таки на своем уровне устанавливают отдельные «послабления», которые допускают оплачивать меньшую сумму денег, чем установлено на основании общих положений Налогового кодекса.

Платят ли пенсионеры налог на транспорт порядок и сроки

Таким образом, прежде чем получить льготу или послабление по транспортному налогу, вам придется основательно подготовиться, собрать пакет бумаг и предоставить их в региональное отделение налоговой службы по месту собственной регистрации. То есть, даже если авто зарегистрировано в Иркутске или Новосибирске, но владелец при этом проживает в Самаре, то и оформляться льгота будет именно по тем правилам, что приняты самарским исполнительным советом.

Список нужных документов

- До недавнего времени, заявление о назначении льгот все писали в произвольной форме, но на данное время уже есть типовой образец, не являющийся обязательным, но предоставляющий особое удобство. Скачать образец заявления можно на нашем сайте, что значительно упрощает задачу.

- Паспорт гражданина РФ или любой иной паспортный документ.

- Документация о праве владения автотранспортным средством.

- Пенсионное удостоверение.

- ИНН.

Особенности оплаты налога на ТС для пенсионеров

Заявление предоставляется в единственном экземпляре, но вот со всех остальных бумаг требуется предварительно снять копии (заверять нотариально не обязательно), но и оригиналы нужно не позабыть дома. Есть смысл просмотреть все, что у вас имеется на предмет просрочек, несоответствий и тому подобных негораздов, чтобы потом не возникло недоразумений. Очень желательно подать все это еще до того, как придет платежка, но и тогда расстраиваться не стоит, так как можно написать заявление на перерасчет налогов, в соответствии с позднее предоставленной документацией.

Льгота на оплату налога действует ровно столько, сколько работает норма законодательства, ее оправдывающая. То есть, переоформлять ее каждые полгода или год не придется, если ТС осталось прежним, а статус самого пенсионера не изменился. Однако, если местные власти решат лишить пенсионеров ранее предоставленных льгот, то оплачивать за прошедшее время не придется, а вот новые платежки придут уже в полном размере. Потому есть смысл периодически мониторить данный вопрос, чтобы быть в курсе событий.

Мертвый груз: платят ли пенсионеры налог на машину, что стоит

Бывает и так, что документация на автомашину имеется, само транспортное средство зарегистрировано, но на самом деле, либо ездить на нем уже нельзя, так как оно мертвым грузом обосновалось в гараже, либо вообще уже давным-давно внуки сдали его на металлолом. Нужно ли платить транспортный налог пенсионерам? На самом деле, такая необходимость есть и никуда от нее деться не получится, если местные власти льготу на оплату не представляют.

Важно понимать, что до той поры, пока ваше авто стоит на учете в ГБДД, оплачивать транспортный налог на него вы обязаны, даже если машина стоит в гараже целую зиму, а выезжает только весной. Многие считают такое правило несправедливым, однако если любишь кататься, как гласит известная поговорка, люби и саночки возить

Потому, если что-то случилось с вашей автомашиной, к примеру ДТП, крупная поломка или что угодно еще, что помешает вам ездить на довольно длительное время, стоит подать документы на снятие ТС с учета в ГАИ, иначе налог будет продолжать начисляться.

Точно также дела обстоят с продажей машины. Если вы не оформите договор купли-продажи, то оплачивать налоги придется регулярно. То есть, решив продать свой автомобиль «по доверенности», что является более дешевым способом, будьте готовы получить платежки к концу года. Если связь с покупателем имеется, вы ему доверяете, то можете просто передавать квитанции ему, однако в большинстве случаев это нереально. Потому лучше сразу же оформить все необходимые формальности, чтобы потом не доказывать, что вы не верблюд.

Базовые ставки

Полезно знать размер выплат за каждое средство передвижения. Для автомобилей базовые ставки на 1 л.с. составляют:

- мощность до 100 л.с, 2,5 рубля.

- 100 -150 — 3,5 руб.

- 150 — 200 — 5 руб.

- 150 — 250 — 7,5 руб.

- выше 250 — 15 руб.

Для мотороллеров и мотоциклов:

- мощность до 20 л.с. — 1 руб.

- 20-35 — 2 руб.

- выше 35 — 5 руб.

Для моторных лодок и катеров:

- мощность от 5-100 лошадей — 10 руб.

- выше 100 — 20 руб.

В местном кодексе уменьшенную ставку рассчитывают в % от базовой федеральной. Например, для многодетной семьи, где автомобиль 160 л.с. зарегистрирован на пенсионера, она может быть 50%. Считаем: (160 л.с.*5 руб)/2=400 руб. Но пенсионер должен жить вместе с многодетной семьей. В этом случае в инспекцию сдается справка из паспортного стола, подтверждающая, что по данному адресу зарегистрированы все члены семьи.

Узнаем местные налоги

Сотрудники налоговой работают только по письменному заявлению. Перед подачей заявления рекомендуют сначала подробно изучить перечень льготных категорий по налогообложению и местные ставки налогов. Эти сведения размещены на сайте региональной налоговой службы. Можно воспользоваться популярным и проверенным сайтом http://zakon-auto.ru/info/nalog.php. Там есть таблица, где указаны все регионы России.

Вот несколько примеров работы налоговиков:

- Москва. От уплаты освобождены только многодетные;

- Санкт-Петербург. Не платят налог пенсионеры у которых автомобиль выпуска до 1991 года (150 л.с.);

- Новосибирск. На 80% от базовой ставки освобождены пенсионеры по старости;

- Воронеж. Не платят налог пенсионеры, имеющие в собственности машину выпуска до 1991 года (100 л.с.);

- Рязань. Полностью освобождены от уплаты пенсионеры по старости, имеющие автомобиль с двигателем до 150 л.с;

- Калуга, информация не доступна, следовательно, действует Федеральный закон.

Как оплатить дорожный сбор

Как только транспортное средство поставлено на учет в ГИБДД, у его владельца появляется обязанность по уплате налога. Это необходимо делать раз в год, в определенное время – не позже 1 декабря текущего года.

В адрес налогоплательщика будет направлена соответствующая квитанция (как правило, она приходит заказным письмом по почте примерно за 30 дней до срока оплаты). В ней будет указана сумма, которую нужно внести, сведения об объекте налогообложения, а также реквизиты для перечисления денег.

Если вдруг налоговое уведомление не поступило вовремя, в ФНС рекомендуют не ждать, а обратиться в ведомство, чтобы его получить. Разбираться, кто виноват в данном случае – налоговая служба, «забывшая» про вас, или почта, «потерявшая» квитанцию, – пустая трата времени, которая ни к чему не приведет: письмо будет считаться доставленным по истечении 6 дней, а автовладельцу, не оплатившему счет, все равно назначат пени. Также следует поступить, и если присланный документ будет содержать неточности или же имела место переплата и необходимо сделать возврат. Впрочем, новые технологии позволяют решить все эти вопросы не выходя из дома – при регистрации . Здесь по номеру ИНН можно узнать всю информацию о своих долгах по уплате налогов.

Оплатить сам счет можно как лично в отделении банка, так и с помощью онлайн-сервисов банковских учреждений. Такая же услуга доступна и на сайте ФНС. Для этого следует перейти в раздел «Заплати налоги» и ввести данные налогоплательщика (Ф.И.О., адрес, ИНН, вид налога и сумму).

Если по какой-то причине гражданин вовремя не заплатил транспортный налог, то ему будут назначены пени за каждый день просрочки (в соответствии с пунктом 2 статьи 57 Налогового кодекса РФ). Процентная ставка штрафов равна 1/300 от актуальной в данное время ставки рефинансирования Центрального банка России

Пусть сумма и невелика, однако же не стоит копить долги и лишний раз обращать на себя внимание ФНС в качестве неплательщика

Подводя итоги, отметим, что на снижение величины транспортного налога влияют по сути всего два фактора – технические характеристики авто и место жительства его владельца. Оплата пенсионерами налога (будет ли он отменен или же его сумма будет уменьшена) остается в ведении местных властей. Узнать о льготах, документах для их оформления и наиболее удобных способах оплаты транспортного налога можно в региональном Управлении федеральной налоговой службы.

Общий порядок расчета суммы транспортного налога и его ставка

Расчет суммы налога производится исходя из количества месяцев, в течение которых вы владели транспортным средством. Допустим, что вы были владельцем 8 месяцев в течение года, а затем продали автомобиль, это значит, что налог буде начислен только на 8 месяцев. Так как сам налог является местным, то и ставки устанавливаются местными властями, но для всех субъектов Российской Федерации действует один алгоритм, учитывающий особенности транспортного средства. Учитываются:

— мощность двигателя транспортного средства;

— вместимость валовая;

— категория, к которой относится тс;

— год выпуска (или срок эксплуатации).

Следует обратить внимание на то, что срок эксплуатации автомобиля или иного транспортного средства рассчитывается с года, следующего за годом выпуска, по состоянию на 1-ое января текущего года

Региональные льготы

Пенсионеры всегда считались одной из наиболее уязвимых групп общества, так как по возрасту они уже не могут так плодотворно трудиться, как в молодости. Потому зачастую единственным доходом для них является мизерная пенсия, а налоги на транспорт назвать маленькими никак не повернется язык. Многие пенсионеры отказываются от авто именно по причине невозможности его содержания, но узнав о существующих скидках и льготах по налогам, возможно, мнение некоторых из них изменится. Давайте приведем несколько примеров, какие скидки и послабления бывают в различных регионах, так как осветить полную картину не представляется возможным.

Стопроцентная скидка

- В республике Хакасия подразумевается полное освобождение от выплаты ТН для пенсионеров, при условии мощности машины не более 150 лошадиных сил.

- В Томске и области скидка для пенсионеров предоставляется при соблюдении двух моментов. Во-первых, только для тех, кто владеет гусеничным транспортом, а во-вторых, кто по медицинским показаниям может его водить.

- Амурская и Белгородская область, а также Красноярский край разрешает не платить ТН всем пенсионерам, чьи авто имеют мощность до сотни «лошадок».

- На Алтае можно не выплачивать налог, если транспорт, принадлежащий пенсионеру отечественного производства и не мощнее 100 лошадиных сил.

- Свердловская, Рязанская и Ярославская область не взимает транспортный налог ни с каких категорий пенсионеров.

Частичные льготы (20-90%)

- В самом СПб и его области предусмотрена скидка на оплату ТН на отечественные авто, не мощнее 150 «лошадок».

- В Курской области предусмотрена льгота для владельцев автомашин пенсионного возраста, но определенных маок — Таврия, ЛуАЗ и ЗАЗ.

- Скидка на ТН предоставляется в Магаданской области для всех, кто не работает и не занимается предпринимательством, при этом получая пенсию.

- В Хабаровском крае скидку по налогам на транспорт могут оформить лишь те пенсионеры, что имеют стаж не менее 35 и 40 лет, для женщин и мужчин соответственно.

- В Карелии льготы предоставляются только обладателям особых и социальных пенсий (инвалиды, военные, ликвидаторы аварий, малоимущие, и прочие).

Регионы без скидок на ТС

- В столице нашей Родины, городе Москва, предусмотрены только исключительные скидки для особых групп населения, к примеру, героев России, космонавтов и тому подобных граждан, чьи права подтверждены федерально. Для всех других пенсионеров скидок по ТН тут не имеется.

- Чувашия, Татарстан и Марий Эл.

- Коми, Ингушетия, Башкортостан и Бурятия также не принимали решения о введении скидок на ТН для пенсионеров по старости.

- Смоленская, Ростовская, тверская области не имею скидок по налогам для пожилых людей.

- В Крыму и Калмыкии подобных льгот нет и всем пенсионерам приходится платить полную ставку.

Понятно, что в данных примерах нет всех регионов и областей нашей многоликой и огромной Родины, но общее представление о ситуации по стране так получить все же можно. За более детальной информацией придется обращаться в ИФНС по месту собственной регистрации (прописки), где вам точно растолкуют все подробно и разложат по полочкам.